Over de hypotheekrente is al veel geschreven. Maar wist u dat de rente op hypotheken niet voor iedereen gelijk is? Banken bekijken namelijk uw persoonlijke en financiële situatie en passen daar de rente op aan. Ook kijkt men naar uw historie als betaler. Daarom heeft het vaak weinig nut om de rentes op vergelijkingssites voor hypotheken met elkaar te vergelijken. De getoonde hypotheekrentes zijn namelijk een indicatie en staan dus niet vast. Meestal bent u iets duurder of juist voordeliger uit.

Over de hypotheekrente is al veel geschreven. Maar wist u dat de rente op hypotheken niet voor iedereen gelijk is? Banken bekijken namelijk uw persoonlijke en financiële situatie en passen daar de rente op aan. Ook kijkt men naar uw historie als betaler. Daarom heeft het vaak weinig nut om de rentes op vergelijkingssites voor hypotheken met elkaar te vergelijken. De getoonde hypotheekrentes zijn namelijk een indicatie en staan dus niet vast. Meestal bent u iets duurder of juist voordeliger uit.

Vakantiewoning kopen met een hypotheek

Vakantiewoningen als belegging zijn zeer in trek. Toen in 2016 de cottages van Center Parcs Port Zélande door vastgoedbelegger Klaas Hummel in de verkoop werden gezet, duurde het niet lang voordat alle 564 een nieuwe eigenaar hadden. De zeer lage of zelfs afwezige rente die wordt gegeven op gewone spaarrekeningen leidt ertoe dat veel mensen andere manieren zoeken om hun spaargeld opzij te zetten. Een voordeel van een vakantiewoning als belegging is dat je, anders dan bij aandelen, er meestal zelf ook nog van kunt genieten. Zoals bij iedere belegging geldt echter dat er ook risico’s aan zijn verbonden. Soms is een (aanvullende) hypotheek nodig voordat een vakantiehuis aangeschaft kan worden.

Vakantiewoningen als belegging zijn zeer in trek. Toen in 2016 de cottages van Center Parcs Port Zélande door vastgoedbelegger Klaas Hummel in de verkoop werden gezet, duurde het niet lang voordat alle 564 een nieuwe eigenaar hadden. De zeer lage of zelfs afwezige rente die wordt gegeven op gewone spaarrekeningen leidt ertoe dat veel mensen andere manieren zoeken om hun spaargeld opzij te zetten. Een voordeel van een vakantiewoning als belegging is dat je, anders dan bij aandelen, er meestal zelf ook nog van kunt genieten. Zoals bij iedere belegging geldt echter dat er ook risico’s aan zijn verbonden. Soms is een (aanvullende) hypotheek nodig voordat een vakantiehuis aangeschaft kan worden.

Maximale hypotheek voor tweeverdieners omhoog

Sinds 1 januari 2017 kunnen tweeverdieners al meer lenen. Het tweede inkomen (laagste inkomen) telt nu voor 60% mee. Dat was 50%. Vanaf volgend jaar moeten tweeverdieners volgens Minister Dijsselbloem het tweede inkomen voor 70% mee kunnen tellen. Dit kan een groot verschil maken in het bedrag dat tweeverdieners maximaal kunnen lenen. Het kan een verschil betekenen tussen €10.000 en €20.000.

Sinds 1 januari 2017 kunnen tweeverdieners al meer lenen. Het tweede inkomen (laagste inkomen) telt nu voor 60% mee. Dat was 50%. Vanaf volgend jaar moeten tweeverdieners volgens Minister Dijsselbloem het tweede inkomen voor 70% mee kunnen tellen. Dit kan een groot verschil maken in het bedrag dat tweeverdieners maximaal kunnen lenen. Het kan een verschil betekenen tussen €10.000 en €20.000.

Hypotheekrentes stijgen, maar ontploffen niet

We waren er aan gewend. Al jaren achter elkaar zakken de hypotheekrentes, maar daar moet natuurlijk een keer een einde aan komen. Volgens de Nederlandsche Bank zijn de hypotheekrentes sinds oktober 2016 maar licht toegenomen tot juni 2017.

We waren er aan gewend. Al jaren achter elkaar zakken de hypotheekrentes, maar daar moet natuurlijk een keer een einde aan komen. Volgens de Nederlandsche Bank zijn de hypotheekrentes sinds oktober 2016 maar licht toegenomen tot juni 2017.

Wat is er aan de hand met de hypotheekrentes?

Na een toespraak van de president van de Europese Centrale Bank (ECB) eind juni zijn de hypotheekrentes massaal verhoogd. Er zijn al tientallen verhogingen doorgevoerd. Vooral de rentevast periodes van 10 en 20 jaar vast zijn massaal verhoogd. Het gaat om kleine stapjes, maar de dalende trend is duidelijk onderbroken.

Na een toespraak van de president van de Europese Centrale Bank (ECB) eind juni zijn de hypotheekrentes massaal verhoogd. Er zijn al tientallen verhogingen doorgevoerd. Vooral de rentevast periodes van 10 en 20 jaar vast zijn massaal verhoogd. Het gaat om kleine stapjes, maar de dalende trend is duidelijk onderbroken.

Het ECB gaat na de zomer minder massaal geld storten in de economie. Het effect op deze uitspraak bleef niet uit. Het lijkt wel of banken zaten te wachten op dit moment. Het begon met het oplopen van de rentes op de kapitaalmarkten. Hierdoor wordt het voor banken duurder om aan geld te komen, dus stijgen de hypotheekrentes.

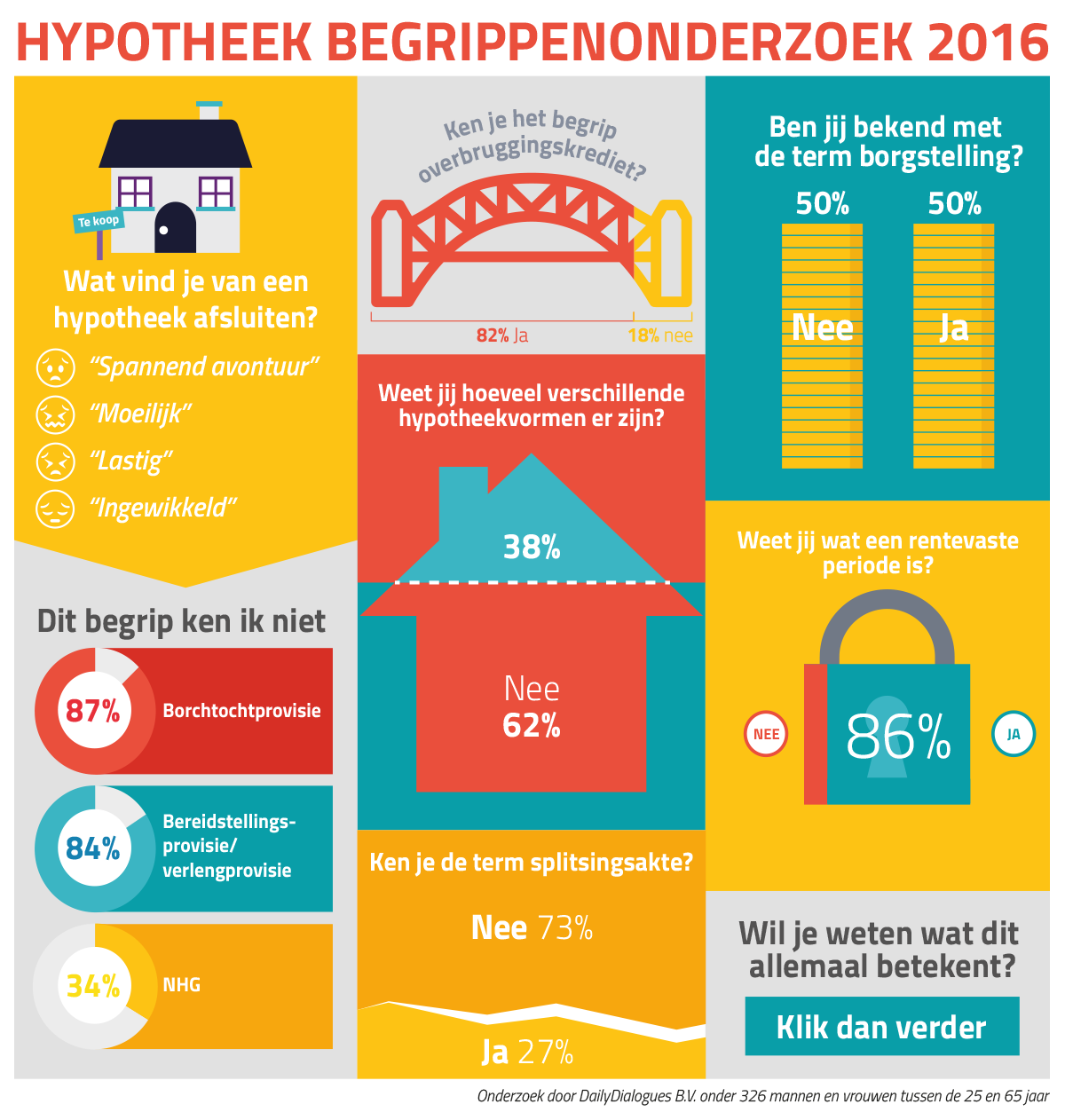

Hypotheek begrippenonderzoek 2016

Voor veel mensen voelt een hypotheek afsluiten als een ingewikkeld en spannend avontuur. Vooral wanneer het je eerste keer is en als je nog niet zoveel over hypotheken weet kan het lastig zijn om een hypotheek aan te vragen. Daarom is het belangrijk eerst goed onderzoek te doen naar hypotheken. Maar, hoe weet je waar je op moeten letten bij de aanvraag van een hypotheek? Wij hebben de kennis van de consument getest en de belangrijkste conclusies op een rij gezet.

De top 10 moeilijkste begrippen

Bij het kopen van een huis krijg je te maken met heel wat termen en keuzes. Uit onderzoek blijkt dat maar 13% van de respondenten weet wat borgtochtprovisie betekent. De borgtochtprovisie bestaat uit de kosten die je betaalt om een hypotheek met Nationale Hypotheek Garantie (NHG) af te sluiten. De kosten bedragen 1 procent van het op basis van de NHG te lenen bedrag.

Je wilt een huis kopen en hebt een hypotheekofferte aangevraagd. Deze offerte heeft een bepaalde geldigheidsduur vanwege de actuele hypotheekrente die hierin is opgenomen. Mocht deze datum verlopen dan is er de bereidstellingsprovisie, ook wel verlengingsprovisie. Dit zijn extra kosten die je betaalt als je de geldigheidstermijn voor de hypotheekofferte eenmalig met maximaal drie maanden wilt verlengen. Slechts 16% van de respondenten kent deze term.

Met ruim 425.000* koopappartementen weet toch slechts 27% van de respondenten wat een splitsingsakte is. Anders dan bij het kopen van een normaal huis, is dat je bij de koop van een appartement te maken krijgt met een splitsingsakte. In de splitsingsakte staat hoe het complex is opgedeeld (gesplitst): wat zijn de privé-gedeelten en wat zijn de gemeenschappelijke delen? Welk aandeel elke eigenaar moet bijdragen in de kosten voor het appartementencomplex.

De hierboven genoemde termen zijn niet alle termen waarmee je te maken krijgt wanneer je een hypotheek afsluit. Uit het onderzoek zijn naast deze ‘moeilijke’ termijn ook een aantal andere termen zoals eigenwoningforfait, depotrekening, overbruggingslening en bijleenregeling, gebleken. Ken jij deze termen nog niet en wil je graag weten wat de betekenissen hiervan zijn? Klik dan hier voor een begrippenlijst.

Actuele Hypotheekrente

De hypotheekrente is een belangrijke keuzefactor bij het zoeken naar de juiste hypotheekverstrekker. Maar zodra de hypotheek is gepasseerd en de rente vaak voor langere periode is vastgezet, wordt er niet meer gekeken naar de actuele hypotheekrente. Zo bleek dat 51% van de respondenten niet de actuele hypotheekrente weet van zijn of haar hypotheekverstrekker.

De hypotheekrente is op dit moment erg laag. Heb je dus nu een hoge hypotheekrente, dan kan het gunstig zijn om je hypotheek over te sluiten. Dit kan ook eventueel een mogelijkheid zijn als je rentevast periode afloopt of als er iets wijzigt in je persoonlijke situatie. Bijvoorbeeld als je gaat verhuizen of je huis wilt verbouwen. Bij het oversluiten van je hypotheek komen kosten kijken. Overleg dus wel eerst met een hypotheekadviseur of het oversluiten van je hypotheek gunstig is voor jou.

Hypotheekrenteaftrek

Op de vraag, ‘welke woorden rondom hypotheek ken je, maar vind je moeilijk te begrijpen?’, staat naast de verschillende vormen hypotheken, de hypotheekrenteaftrek op plek 2. De hypotheekrenteaftrek kan erg aantrekkelijk zijn als je een huis koopt. Dankzij dit belastingvoordeel betaal je, onder voorwaarden, netto minder voor je hypotheek. De hypotheekrenteaftrek ligt wel al jaren onder vuur in de politiek. Dit jaar is het maximale belastingtarief waartegen hypotheekrente kan worden afgetrokken verlaagd naar 50%. Dit raakt vooralsnog alleen huiseigenaren met hogere inkomens.

Hypotheken woordenlijst

Wil je meer weten over hypotheken en heb je nog steeds geen idee wat bijvoorbeeld annuïteitenhypotheek, bankgarantie of bijleenregeling betekent? Bekijk dan alle begrippen in de hypotheken woordenlijst.

Dit onderzoek is uitgevoerd door DailyDialogues in de periode van oktober 2016 t/m november 2016. Het onderzoek is uitgevoerd onder 326 mannen en vrouwen tussen de 25 en 65 jaar.

Wat brengt een hypotheekadviseur in rekening?

Voor 2Bconnected.org heb ik een blog geschreven over wat een hypotheekadviseur kost. Door het provisieverbod mogen de adviseurs tegenwoordig niet meer betaald worden door banken en verzekeraars. Ze moeten de kosten rechtstreeks in rekening brengen bij de klant. Is dit wel in het belang van de particuliere klant?

Voor 2Bconnected.org heb ik een blog geschreven over wat een hypotheekadviseur kost. Door het provisieverbod mogen de adviseurs tegenwoordig niet meer betaald worden door banken en verzekeraars. Ze moeten de kosten rechtstreeks in rekening brengen bij de klant. Is dit wel in het belang van de particuliere klant?

Tot 2013 werden hypotheekadviseurs betaalt door de geldverstrekkers in de vorm van provisie. De kosten die de consument betaalde zaten verstopt in de producten. De hypotheekrentes waren dus hoger en hetzelfde geldt voor de premie van de aan de hypotheek gekoppelde levensverzekering. Onder de streep zijn de klanten nu beter uit. Omdat de hypotheekadviseurs de kosten in één keer in rekening brengen bij het afsluiten van de hypotheek, voelt het niet zo.

Spaarrente naar nul – nu aflossen?

Voor de spaarrente hoef je niet meer te sparen. Triodos heeft als eerste bank de spaarrente verlaagd naar nul procent. Waarschijnlijk volgen er meer banken. Wat kun je nu het beste doen met je spaargeld? Toch maar de hypotheek aflossen?

Voor de spaarrente hoef je niet meer te sparen. Triodos heeft als eerste bank de spaarrente verlaagd naar nul procent. Waarschijnlijk volgen er meer banken. Wat kun je nu het beste doen met je spaargeld? Toch maar de hypotheek aflossen?

Je hebt bijvoorbeeld €20.000 spaargeld. Je krijgt bijvoorbeeld 0,2% aan spaarrente. Op jaarbasis komt dit neer op een bedrag van €40. Je hebt een hypotheek van €150.000 waarover je een hypotheekrente verschuldigd bent van 4%. Aan hypotheekrente betaal je dus €6.000 per jaar. Door je spaargeld te gebruiken voor het aflossen van je hypotheek bespaar je aan maandlasten: €20.000 x 4% = €800 per jaar. Het werkelijke voordeel is kleiner omdat hypotheekrente aftrekbaar is van het inkomen. Toch blijft het aflossen onder de streep aantrekkelijk. Toch is het aflossen vaak niet verstandig.

Wat gebeurt er met mijn hypotheek na een scheiding?

In 2011 en 2013 zijn de hypotheekregels aangescherpt. Dit geldt niet alleen voor mensen die een nieuwe hypotheek willen afsluiten voor een koopwoning, maar ook voor stellen die gaan scheiden en al een hypotheek hebben.

In 2011 en 2013 zijn de hypotheekregels aangescherpt. Dit geldt niet alleen voor mensen die een nieuwe hypotheek willen afsluiten voor een koopwoning, maar ook voor stellen die gaan scheiden en al een hypotheek hebben.

Wie in gemeenschap van goederen getrouwd is en een koophuis bezit, is namelijk voor 50 procent eigenaar van deze woning. Blijft één van de twee partners na de scheiding in het huis wonen, dan moet hij of zij de ex-partner de helft van de waarde van het huis betalen. Bovendien verandert de hypotheek door het uitkopen van de ex-partner: voor de oorspronkelijke helft van de hypotheek blijven de oude regels bestaan, maar voor het deel dat overgenomen wordt, gelden de nieuwe regels.

Wel of geen hypotheek met Nationale Hypotheek Garantie?

Ben je van plan om een andere woning te kopen? Dan kun je overwegen om een hypotheek af te sluiten met Nationale Hypotheek Garantie (NHG). Met een NHG krijg je onder andere korting op de rente, maar je betaalt ook afsluitprovisie. Waar moet je nog meer op letten? MoneYou heeft het op een rijtje gezet. Kijk hieronder of een hypotheek met NHG iets voor jou is.

Ben je van plan om een andere woning te kopen? Dan kun je overwegen om een hypotheek af te sluiten met Nationale Hypotheek Garantie (NHG). Met een NHG krijg je onder andere korting op de rente, maar je betaalt ook afsluitprovisie. Waar moet je nog meer op letten? MoneYou heeft het op een rijtje gezet. Kijk hieronder of een hypotheek met NHG iets voor jou is.

De Nationale Hypotheek Garantie is een garantie van de Stichting Waarborgfonds Eigen Woningen (WEW). Welke garantie biedt je dat? Sluit je een hypotheek af met NHG en kun je in de toekomst je betalingsverplichtingen om bepaalde redenen niet meer nakomen? Dan kan de stichting WEW die betalingsverplichting van je overnemen. Een hypotheek met NHG kan je dus behoeden voor mogelijke toekomstige financiële problemen. Maar je mag daar niet zondermeer vanuit gaan. Dat wordt per individueel geval beoordeeld.